Actions mondiales développées Capital Group

Commentaires sur les mandats

T4 2025

À retenir

① Les actions mondiales ont légèrement progressé, les excellents bénéfices et la résilience de la croissance aux États-Unis ayant atténué les inquiétudes à l’égard de la valorisation de l’IA, alors que les grandes régions ont tiré parti de l’amélioration des conditions économiques.

② La croissance mondiale s’est raffermie dans la foulée du ralentissement de l’inflation et des nouvelles politiques expansionnistes.

③ Les actions et les titres à revenu fixe de qualité sont toujours bien placés pour profiter de la croissance.

Aperçu du mandat

Les actions mondiales ont inscrit des rendements positifs au cours du trimestre, tout comme le mandat qui a surpassé son indice de référence, l’indice MSCI Monde. La sélection d’actions a été favorable au rendement, tandis que le positionnement sectoriel a pesé sur les résultats.

Les actions mondiales ont inscrit des rendements positifs au cours du trimestre, tout comme le mandat qui a surpassé son indice de référence, l’indice MSCI Monde. La sélection d’actions a été favorable au rendement, tandis que le positionnement sectoriel a pesé sur les résultats.

Mandat : Les actions mondiales ont progressé au cours du trimestre

Contributeurs au rendement

La technologie de l’information est le secteur qui a contribué le plus au rendement relatif grâce à la sélection des titres. Les placements dans NVIDIA et ASML ont favorisé le plus le rendement, tirant parti de la forte demande pour les puces liées à l’IA. Les placements dans les logiciels ont aussi contribué au rendement.

Le secteur des services aux collectivités a particulièrement rehaussé le rendement en raison d’une sélection judicieuse de titres, notamment dans les services multiples, les producteurs d’électricité et d’énergie renouvelable indépendants, et les sociétés de services d’électricité. ENGIE a fait particulièrement bonne figure, soutenue par une perception favorable à l’égard de sa stratégie en matière d’énergie renouvelable et de ses contrats d’achat d’électricité à long terme signés avec Meta Platforms, Apple et AstraZeneca.

La finance en général a pesé sur le rendement, toutefois, Standard Chartered a eu un effet positif après avoir surpassé les attentes des analystes et révisé ses prévisions à la hausse grâce à la vigueur de ses activités de gestion de patrimoine et de services bancaires mondiaux.

Freins au rendement

La santé a nui en raison d’une sélection défavorable des titres et d’une sous-pondération, l’absence de Eli Lilly s’étant révélée pénalisante étant donné que l’action a bondi grâce à une explosion des ventes. AstraZeneca a contribué à compenser une partie de la faiblesse, affichant une surperformance à la suite de solides résultats, d’une croissance rapide dans le domaine de l’oncologie et de perspectives prometteuses pour ses médicaments en voie de commercialisation.

La finance a miné le rendement à cause d’une pondération moins élevée des titres bancaires et d’une sélection défavorable dans les sociétés des marchés financiers et d’assurance. London Stock Exchange Group a fortement nui au rendement, ses actions ayant chuté en raison de la détérioration de l’optimisme à l’égard des bénéfices à court terme dans un contexte de faiblesse du dollar américain. Le titre a ensuite subi un autre repli lorsque la société a annoncé un ralentissement de la croissance des abonnements au deuxième trimestre et la révision à la baisse de son objectif annuel de revenus d’abonnement.

La part en trésorerie a été défavorable compte tenu de la progression du marché.

Rendements totaux bruts :

Rendement total | DDT | DDA | 1 AN | 3 ANS | 5 ANS | Depuis la création |

ACTIONS MONDIALES DÉVELOPPÉES CAPITAL GROUP | 3,60 %

| 17,66 %

|

Repositionnement du mandat

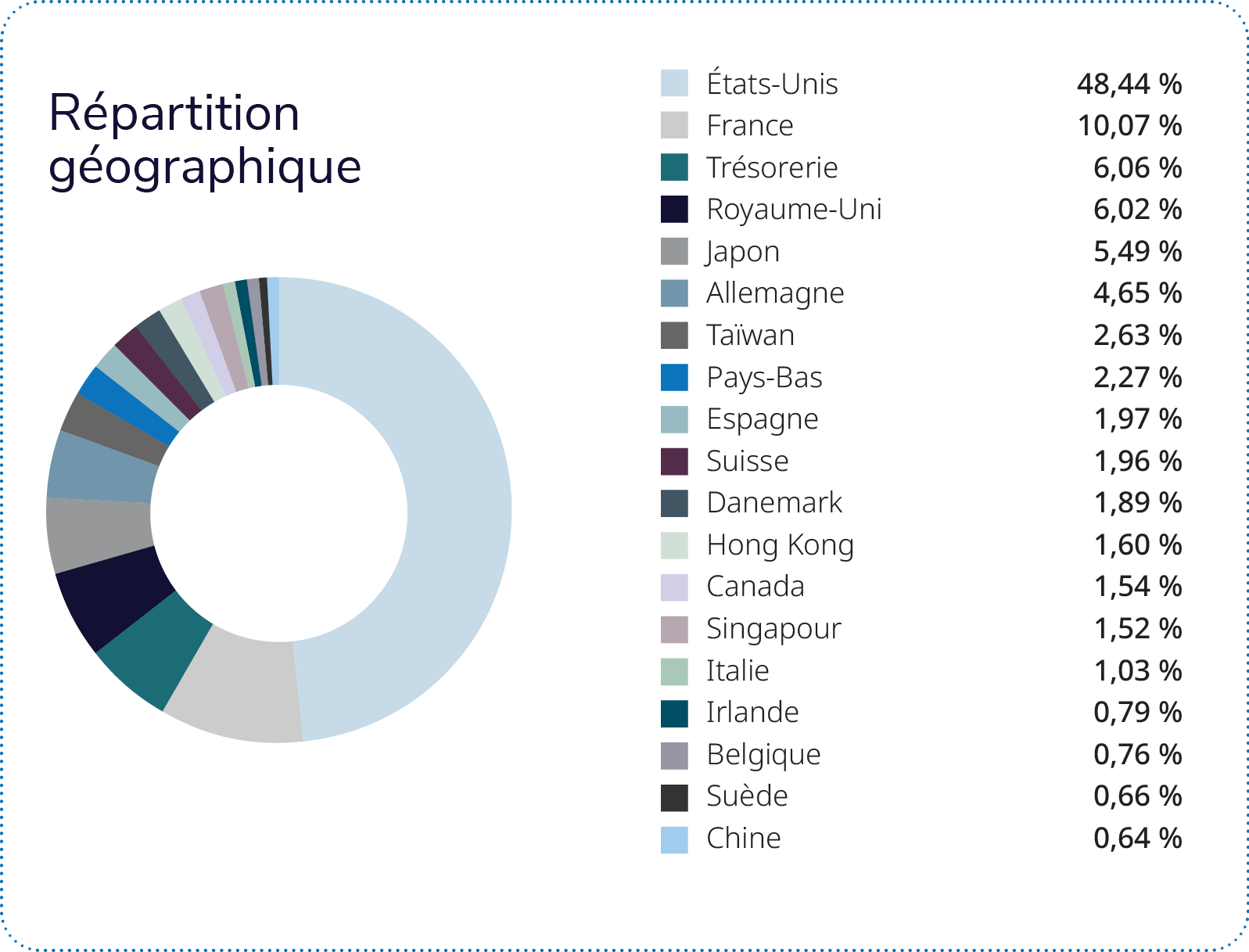

Sur une base absolue, l’industrie demeure le secteur le plus fortement pondéré, en particulier les entreprises de l’aéronautique et de la défense, comme GE Aerospace, Safran et Rolls-Royce.

Le secteur de la technologie représente la plus grande part absolue du portefeuille, même si sa pondération est inférieure à celle de l’indice de référence. Les entreprises de semiconducteurs et d’équipement de semiconducteurs sont la base de cette position, les principaux titres comprenant Broadcom, TSMC, ASML, Microsoft, Apple et Fujitsu. Tout au long de l’année et au quatrième trimestre, les gestionnaires ont continué de privilégier les grands fabricants mondiaux de puces et certains fabricants de logiciels à la pointe des tendances à long terme en matière d’IA et de transformation numérique.

La pondération du secteur de la finance demeure inférieure à celle de l’indice, mais certaines banques et sociétés des marchés financiers ont été ajoutées au portefeuille.

Les placements dans la santé ont été réduits durant l’année, en particulier celui dans AbbVie.

La pondération des services de communication et de la consommation discrétionnaire est toujours inférieure à celle de l’indice, mais certains titres occupent encore une place privilégiée, notamment Alphabet, Meta Platforms et Royal Caribbean.

La part en trésorerie, d’environ 5,5 %, demeure modeste, car les gestionnaires ont tenté de conserver leurs placements dans un ensemble de sociétés individuelles jugées attrayantes.

Revue des marchés : Raffermissement de la croissance mondiale, ralentissement de l’inflation et politique expansionniste

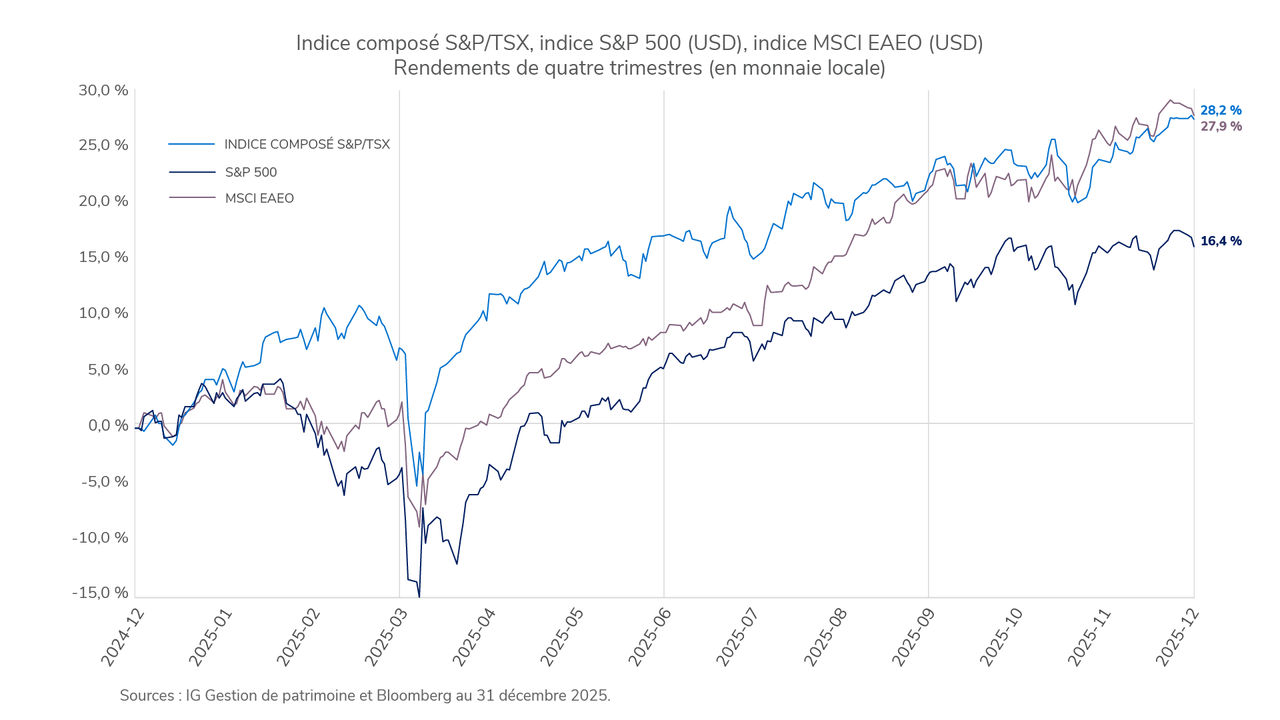

Les marchés ont terminé le quatrième trimestre de 2025 en force, clôturant une année marquée par la résilience et des gains généralisés. Les actions ont mené le bal, les investisseurs faisant fi du brouhaha causé par la politique pour se concentrer sur l’amélioration des fondamentaux. Les marchés mondiaux ont progressé, soutenus par les bénéfices des sociétés qui sont demeurés stables, la diminution des pressions inflationnistes et la reprise des baisses des taux d’intérêt. Le Canada a fait mieux que la plupart des autres pays développés, profitant de la vigueur des secteurs des matériaux et de la finance, tandis que les marchés européens et asiatiques ont rebondi à la faveur de la reprise de l’activité commerciale et du regain de confiance des investisseurs. Aux États-Unis, les actions ont continué d’enregistrer des gains, en particulier dans les secteurs de la technologie et des services de communication, et un plus grand nombre de secteurs ont inscrit des rendements, ce qui indique que le marché repose sur des bases plus solides.

Les titres à revenu fixe ont inscrit des rendements modestes, mais positifs, les banques centrales ayant continué d’assouplir leur politique. Les taux des obligations gouvernementales à court terme ont baissé, mais ceux à long terme sont demeurés stables, de sorte que les rendements ont été principalement déterminés par le revenu des coupons. Les conditions de crédit sont restées fermes, ce qui souligne l’importance de la robustesse des bilans des entreprises à l’aube de l’année 2026.

Perspectives : Les actions et les titres à revenu fixe de qualité sont bien placés pour profiter de la croissance

En ce début de 2026, les marchés mondiaux reposent sur des bases solides. L’assouplissement de la politique monétaire et les mesures de soutien budgétaires devraient favoriser la croissance des grandes économies. Aux États-Unis, la saine croissance des bénéfices et les gains de productivité sont toujours à l’origine des rendements. Le Canada profite de sa position enviable sur le plan des ressources et de la stabilité financière, alors que l’Europe et l’Asie offrent de meilleures occasions au chapitre des valorisations, grâce à l’accélération des échanges commerciaux et à la croissance industrielle. Les marchés des titres à revenu fixe sont à nouveau une source de revenu potentiel, en raison de la stabilisation des taux de rendement et de la qualité du crédit qui se maintient.

Dans l’ensemble, une approche équilibrée et diversifiée est préférable dans de telles conditions.

Si vous avez des questions sur votre stratégie de placement, parlez à votre conseiller ou conseillère IG.

Placements gérés AzurMC fournit des services de gestion discrétionnaire de placements distribués par IG Gestion de patrimoine Inc., courtier en placement (IG Gestion de patrimoine). Nous gérerons vos comptes de Placements gérés Azur de façon distincte, conformément à votre Déclaration de politique de placement et au mandat que vous avez choisi. Les mandats seront gérés par la Société de gestion d’investissement I.G. Ltée et des organisations partenaires. Vous devez faire un placement initial minimum de 150 000 $; veuillez lire la Convention de compte de Placements gérés Azur pour obtenir des renseignements complets, incluant les frais et honoraires.

Ce commentaire pourrait renfermer des renseignements prospectifs qui décrivent nos attentes actuelles ou nos prédictions pour l’avenir, ou celles de tiers. Les renseignements prospectifs sont de par leur nature assujettis, entre autres, à des risques, incertitudes et hypothèses pouvant donner lieu à des écarts significatifs entre les résultats réels et ceux exprimés dans les présentes. Ces risques, incertitudes et hypothèses comprennent, sans s’y limiter, les conditions générales économiques, politiques et des marchés, les taux d’intérêt et de change, la volatilité des marchés boursiers et financiers, la concurrence commerciale, les changements technologiques, les changements sur le plan de la réglementation gouvernementale, les changements au chapitre des lois fiscales, les poursuites judiciaires ou réglementaires inattendues ou les catastrophes. Veuillez soigneusement prendre en compte ces facteurs et d’autres facteurs et ne pas accorder une confiance exagérée aux renseignements prospectifs. Tout renseignement prospectif contenu dans les présentes n’est valable qu’au 31 décembre 2025. Il ne faut pas s’attendre à ce que ces renseignements soient mis à jour, complétés ou révisés par suite de nouveaux renseignements, de circonstances changeantes, d’événements futurs ou pour d’autres raisons.

Le présent commentaire est publié par IG Gestion de patrimoine. Il est offert à titre d'information générale seulement. Il ne vise pas à prodiguer des conseils de placement ni à faire la promotion d’un placement donné. Il se peut qu’IG Gestion de patrimoine ou ses fonds communs de placement, ou encore les portefeuilles gérés par nos conseillers externes, détiennent certains des titres mentionnés dans ce texte. Il peut contenir des énoncés prospectifs portant sur la situation des marchés qui sont fondés sur des hypothèses jugées raisonnables au moment de la publication. Aucun effort n’a été ménagé pour assurer l’exactitude de l’information contenue dans ce commentaire à la date de publication. Toutefois, IG Gestion de patrimoine ne garantit ni l’exactitude ni l’exhaustivité de cette information et décline toute responsabilité relativement à toute perte découlant de cette information.

Le rendement antérieur peut ne pas se reproduire, et n’est pas garant du rendement futur. Le rendement réel pourrait varier en raison de certains facteurs, y compris, mais sans s’y limiter, les conditions actuelles du marché, le moment des dépôts et retraits, les restrictions imposées par le (la) client(e), les frais et charges, les considérations fiscales et d’autres circonstances particulières. Rien ne garantit que les objectifs d’un mandat seront atteints et que toute perte sera évitée.

Les marques de commerce, y compris IG Gestion de patrimoine et IG Gestion privée de patrimoine, sont la propriété de la Société financière IGM Inc. et sont utilisées sous licence par ses filiales.

©IGWM Inc. 2026