Portefeuille privé ProfilMC à mandat discrétionnaire – Actions mondiales

Commentaires sur les portefeuilles

T4 2025

À retenir

① Le portefeuille a progressé au cours de la période, grâce à la contribution de tous les fonds Profil. Les actions des marchés émergents ont été les plus performantes, tandis que les actions canadiennes sont celles qui ont le plus contribué au rendement.

② La croissance mondiale s’est raffermie dans la foulée du ralentissement de l’inflation et des nouvelles politiques expansionnistes.

③ Les actions et les titres à revenu fixe de qualité sont toujours bien placés pour profiter de la croissance.

Rendement du portefeuille : T4 2025

| Rendement total | 1 MOIS | 3 MOIS | DDA | 1 AN | 3 ANS | 5 ANS | 10 ANS | Depuis la création (15 mars 2021) |

Portefeuille privé ProfilMC à mandat discrétionnaire – Actions mondiales

| -0,35

| 2,16

| 17,15

| 17,15

| 18,41

| 11,79

| ||

Aperçu du portefeuille

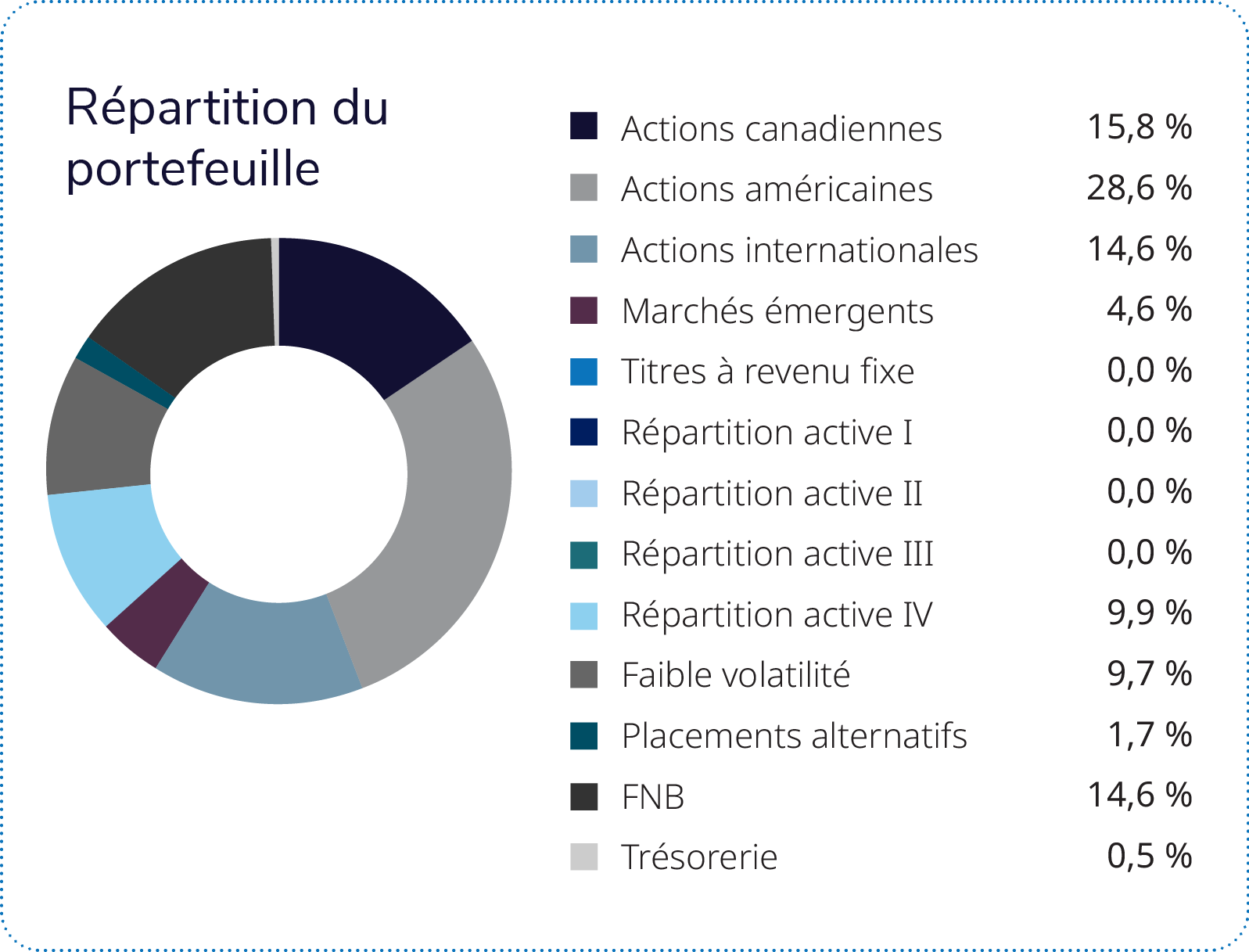

Le Portefeuille privé Profil à mandat discrétionnaire – Actions mondiales a progressé au cours de la période (2,3 %) et a surpassé le rendement médian de son groupe de comparaison Actions mondiales (-0,8 %). Tous les fonds Profil ont inscrit des gains, à commencer par le Fonds privé de marchés émergents Profil, tandis que les actions américaines ont contribué le plus au rendement. Les actions à faible volatilité ont inscrit un rendement inférieur.

Le Portefeuille privé Profil à mandat discrétionnaire – Actions mondiales a progressé au cours de la période (2,3 %) et a surpassé le rendement médian de son groupe de comparaison Actions mondiales (-0,8 %). Tous les fonds Profil ont inscrit des gains, à commencer par le Fonds privé de marchés émergents Profil, tandis que les actions américaines ont contribué le plus au rendement. Les actions à faible volatilité ont inscrit un rendement inférieur.

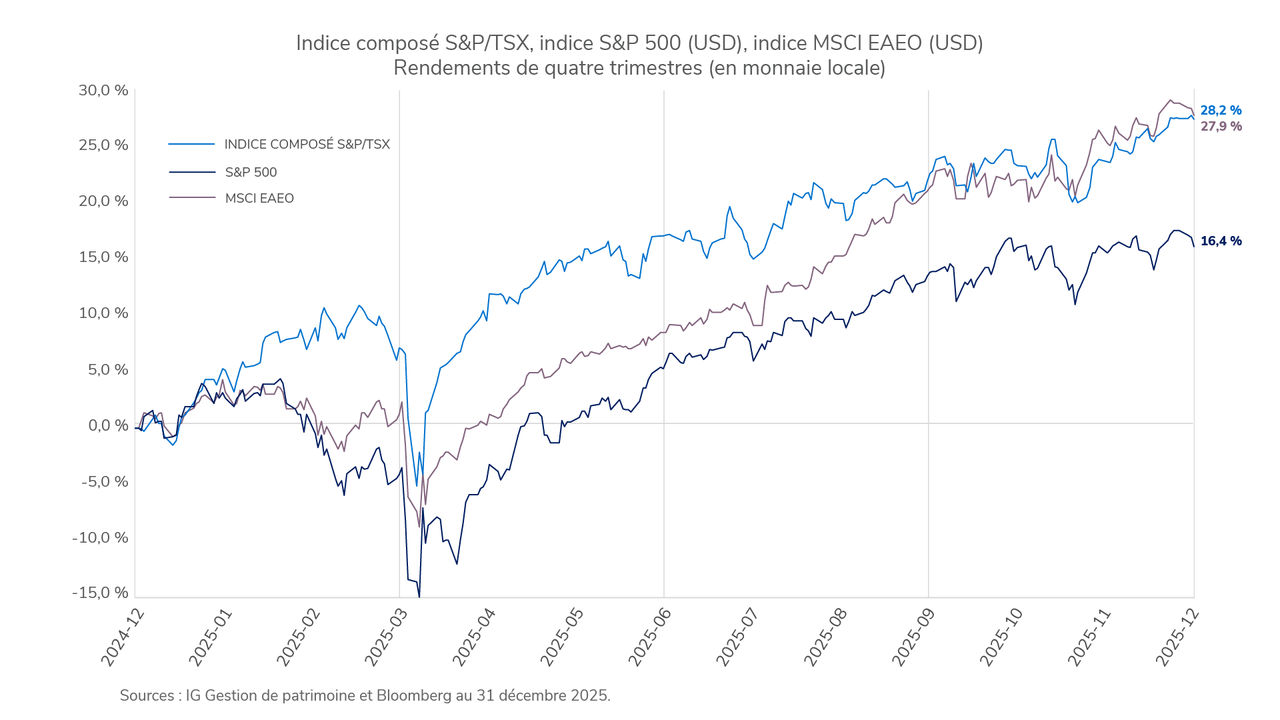

Les marchés boursiers mondiaux ont gardé leur dynamisme au cours du quatrième trimestre de 2025, l’indice composé S&P/TSX (6,3 %), l’indice S&P 500 (1,1 %), le Dow Jones Industrial Average (2,3 %) et l’indice composé Nasdaq (1,2 %) affichant des rendements positifs malgré le repli initial ayant suivi des sommets records au T3 (toutes les données correspondent au rendement total, en dollars canadiens). Les marchés internationaux, représentés par l’indice MSCI EAEO (3,3 %), ont progressé, soutenus par l’atténuation des pressions inflationnistes et l’amélioration des attentes en matière de bénéfices. Les marchés développés en Europe et au Japon ont avancé, tandis que les marchés émergents ont inscrit des résultats mitigés; la Corée du Sud s’est démarquée, tandis que la Chine a pris du retard en raison de défis économiques et politiques persistants. Les actions canadiennes ont surpassé les actions américaines, tirant parti de leur composition sectorielle cyclique et d’une amélioration de l’appétit mondial pour le risque. L’affaiblissement du dollar américain a stimulé les rendements des actifs non américains et des marchés émergents. Par conséquent, toutes les principales composantes en actions du portefeuille ont enregistré des gains contrastés, le Fonds privé de marchés émergents Profil (5,5 %) et le Fonds privé d’actions canadiennes Profil (4,5 %) ayant pris les devants. D’autres fonds régionaux ont produit des rendements modestes, notamment le Fonds privé d’actions américaines Profil (1,2 %), le Fonds privé d’actions internationales Profil (2,1 %) et le Fonds privé de FNB Profil (2,3 %).

Le Fonds privé de marchés émergents Profil est celui qui a inscrit le meilleur rendement. Il a surpassé l’indice MSCI Marchés émergents (rendement total net, en dollars canadiens), les trois composantes du Fonds ayant enregistré des gains, dont deux supérieurs à celui de l’indice de référence MSCI. Cependant, la contribution globale du Fonds au rendement du portefeuille a été limitée en raison de sa pondération relativement faible. Le rendement absolu du Fonds a surtout tiré parti de la surpondération et de la sélection de titres du secteur de la technologie de l’information. Plus de 30 % du Fonds est investi dans le secteur, et ce dernier a représenté plus de la totalité du rendement total du Fonds. Environ la moitié des gains proviennent des placements dans le groupe des semi-conducteurs, en particulier en Corée du Sud.

Le Fonds privé d’actions canadiennes Profil est la deuxième composante en importance du portefeuille, représentant près de 15 % de l’actif, et a été le principal contributeur au rendement total. Avec un rendement de 4,5 %, le Fonds est arrivé au deuxième rang des fonds les plus performants. Cependant, le Fonds d’actions canadiennes a accusé du retard sur l’indice de référence composé S&P/TSX, principalement en raison du choix des titres dans les secteurs des matériaux et de la finance. Néanmoins, pour la plupart des composantes du Fonds, le positionnement relatif dans le secteur des matériaux a fortement stimulé le rendement.

Le Fonds privé à faible volatilité Profil (0,04 %) a été la composante la moins performante du portefeuille. Il a été à la traîne de la plupart des grands indices du marché des grandes capitalisations, en raison de la sous-performance générale des actions à faible volatilité. Les indices d’actions à faible volatilité ont accusé du retard sur les indices comparables à volatilité normale dans toutes les régions. Le Fonds privé de placements alternatifs Profil (0,9 %) a également tiré de l’arrière par rapport aux principaux indices d’actions. Le fonds à faible volatilité et le fonds alternatif sont conçus pour offrir de la stabilité pendant les épisodes de volatilité des marchés et n’ont pas pour but de générer des rendements supérieurs durant les périodes de forte hausse des marchés boursiers.

Revue des marchés : Raffermissement de la croissance mondiale, ralentissement de l’inflation et politique expansionniste

Les marchés ont terminé le quatrième trimestre de 2025 en force, clôturant une année marquée par la résilience et des gains généralisés. Les actions ont mené le bal, les investisseurs faisant fi du brouhaha causé par la politique pour se concentrer sur l’amélioration des fondamentaux. Les marchés mondiaux ont progressé, soutenus par les bénéfices des sociétés qui sont demeurés stables, la diminution des pressions inflationnistes et la reprise des baisses des taux d’intérêt. Le Canada a fait mieux que la plupart des autres pays développés, profitant de la vigueur des secteurs des matériaux et de la finance, tandis que les marchés européens et asiatiques ont rebondi à la faveur de la reprise de l’activité commerciale et du regain de confiance des investisseurs. Aux États-Unis, les actions ont continué d’enregistrer des gains, en particulier dans les secteurs de la technologie et des services de communication, et un plus grand nombre de secteurs ont inscrit des rendements, ce qui indique que le marché repose sur des bases plus solides.

Les titres à revenu fixe ont inscrit des rendements modestes, mais positifs, les banques centrales ayant continué d’assouplir leur politique. Les taux des obligations gouvernementales à court terme ont baissé, mais ceux à long terme sont demeurés stables, de sorte que les rendements ont été principalement déterminés par le revenu des coupons. Les conditions de crédit sont restées fermes, ce qui souligne l’importance de la robustesse des bilans des entreprises à l’aube de l’année 2026.

Perspectives : Les actions et les titres à revenu fixe de qualité sont bien placés pour profiter de la croissance

En ce début de 2026, les marchés mondiaux reposent sur des bases solides. L’assouplissement de la politique monétaire et les mesures de soutien budgétaires devraient favoriser la croissance des grandes économies. Aux États-Unis, la saine croissance des bénéfices et les gains de productivité sont toujours à l’origine des rendements. Le Canada profite de sa position enviable sur le plan des ressources et de la stabilité financière, alors que l’Europe et l’Asie offrent de meilleures occasions au chapitre des valorisations, grâce à l’accélération des échanges commerciaux et à la croissance industrielle. Les marchés des titres à revenu fixe sont à nouveau une source de revenu potentiel, en raison de la stabilisation des taux de rendement et de la qualité du crédit qui se maintient.

Dans l’ensemble, une approche équilibrée et diversifiée est préférable dans de telles conditions.

Si vous avez des questions sur votre stratégie de placement, parlez à votre conseiller ou conseillère IG.

Les placements dans les fonds communs, et l’utilisation du programme de gestion de l’actif ProfilMC, peuvent donner lieu à des commissions ainsi qu’à des frais. Veuillez lire le prospectus et consulter un conseiller ou une conseillère IG avant d’investir. Le taux de rendement indiqué représente le rendement composé annuel total au 31 décembre 2025, y compris les variations de la valeur et le réinvestissement de tous les dividendes ou distributions. Il ne tient pas compte des frais d’acquisition, de rachat, de placement ou facultatifs ni des impôts sur le revenu payables par tout(e) porteur ou porteuse de titres et qui auraient réduit le rendement. Les fonds communs ne sont pas des placements garantis, leur valeur varie fréquemment et leur rendement antérieur peut ne pas se reproduire. Le service de répartition de l’actif Profil est un programme de gestion de l’actif destiné aux clients et clientes ayant un actif minimum de 250 000 $ dans le programme Profil. Les fonds communs, produits et services de placement sont offerts par la Division des fonds communs de placement d’IG Gestion de patrimoine Inc. (au Québec, cabinet en planification financière). D’autres produits de placement et des services de courtage sont offerts par le Courtier en placement, IG Gestion de patrimoine Inc. (au Québec, cabinet en planification financière), membre du Fonds canadien de protection des investisseurs.

Le présent commentaire pourrait renfermer des renseignements prospectifs qui décrivent nos attentes actuelles ou nos prédictions pour l’avenir ou celles de tiers. Les renseignements prospectifs sont de par leur nature assujettis, entre autres, à des risques, incertitudes et hypothèses pouvant donner lieu à des écarts significatifs entre les résultats réels et ceux exprimés dans les présentes. Ces risques, incertitudes et hypothèses comprennent, mais sans s’y limiter, les conditions générales économiques, politiques et des marchés, les taux d’intérêt et de change, la volatilité des marchés boursiers et financiers, la concurrence commerciale, les changements technologiques, les changements sur le plan de la réglementation gouvernementale, les changements au chapitre des lois fiscales, les poursuites judiciaires ou réglementaires inattendues ou les catastrophes. Veuillez soigneusement prendre en compte ces facteurs et d’autres facteurs et ne pas accorder une confiance exagérée aux renseignements prospectifs. Tout renseignement prospectif contenu aux présentes n’est valable qu’au 31 décembre 2025. Il ne faut pas s’attendre à ce que ces renseignements soient mis à jour, complétés ou révisés par suite de nouveaux renseignements, de circonstances changeantes, d’événements futurs ou pour d’autres raisons.

Le présent commentaire est publié par IG Gestion de patrimoine. Il reflète les vues de nos gestionnaires de portefeuille et est offert à titre d'information générale seulement. Il ne vise pas à prodiguer des conseils de placement ni à faire la promotion d'un placement donné. Il se peut qu'IG Gestion de patrimoine ou ses fonds de placement, ou encore les portefeuilles gérés par nos conseillers externes, détiennent certains des titres mentionnés dans ce texte. Aucun effort n'a été ménagé pour assurer l'exactitude de l'information contenue dans ce commentaire à la date de publication. Toutefois, IG Gestion de patrimoine ne garantit ni l'exactitude, ni l'exhaustivité de cette information et décline toute responsabilité relativement à toute perte découlant de cette information.

Les marques de commerce, y compris IG Gestion de patrimoine et IG Gestion privée de patrimoine, sont la propriété de la Société financière IGM Inc. et sont utilisées sous licence par ses filiales.

©IGWM Inc. 2026