Le rendement du Portefeuille d’actions mondiales ProfilMC (série I) a progressé de 2,3 % au cours de la période et a dépassé la médiane de son groupe de comparaison Actions mondiales (-0,8 %). Tous les fonds Profil ont inscrit des gains, à commencer par le Fonds privé de marchés émergents Profil, tandis que les actions américaines ont contribué le plus au rendement. Les actions à faible volatilité ont inscrit un rendement inférieur.

Le rendement du Portefeuille d’actions mondiales ProfilMC (série I) a progressé de 2,3 % au cours de la période et a dépassé la médiane de son groupe de comparaison Actions mondiales (-0,8 %). Tous les fonds Profil ont inscrit des gains, à commencer par le Fonds privé de marchés émergents Profil, tandis que les actions américaines ont contribué le plus au rendement. Les actions à faible volatilité ont inscrit un rendement inférieur.

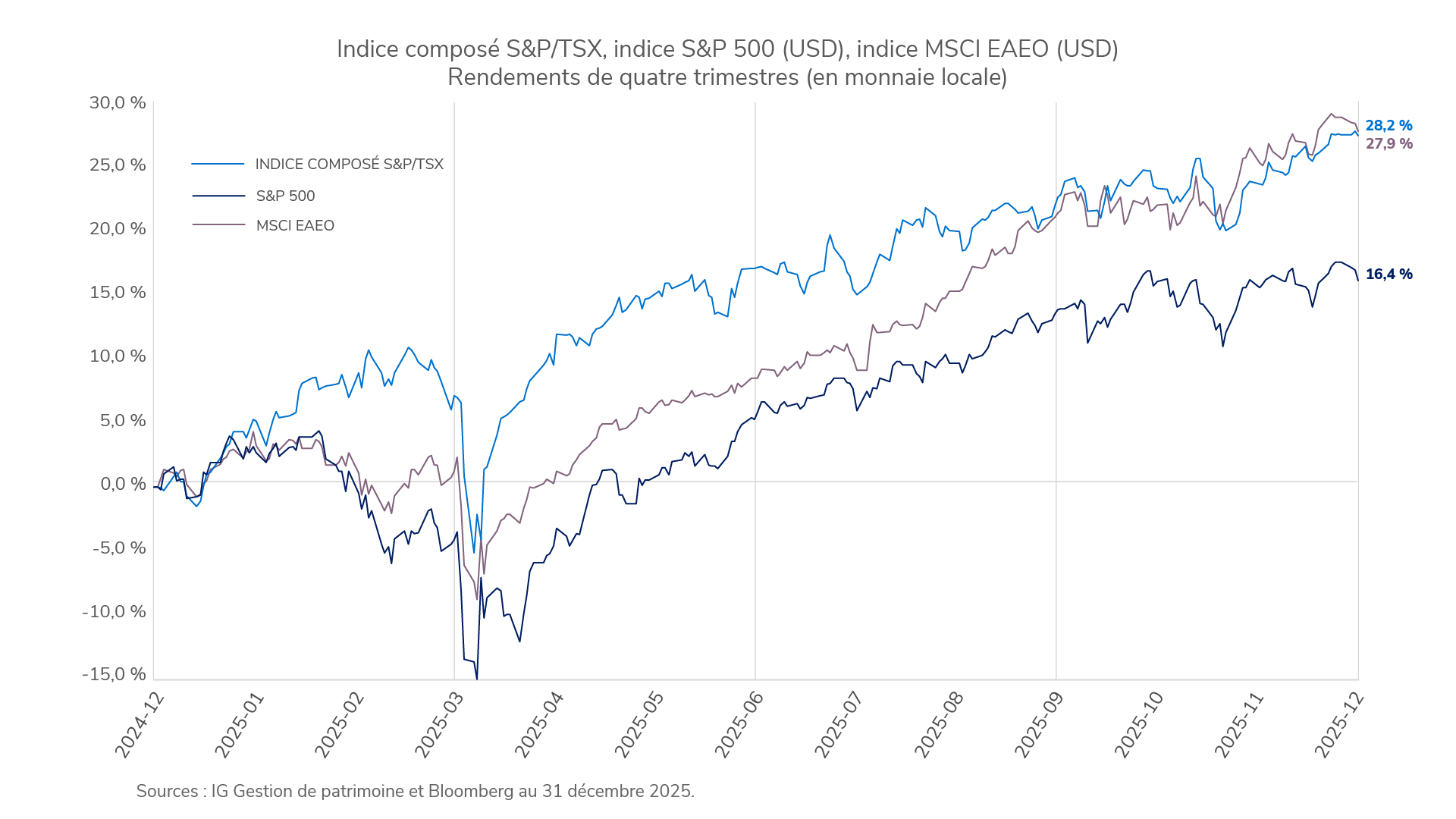

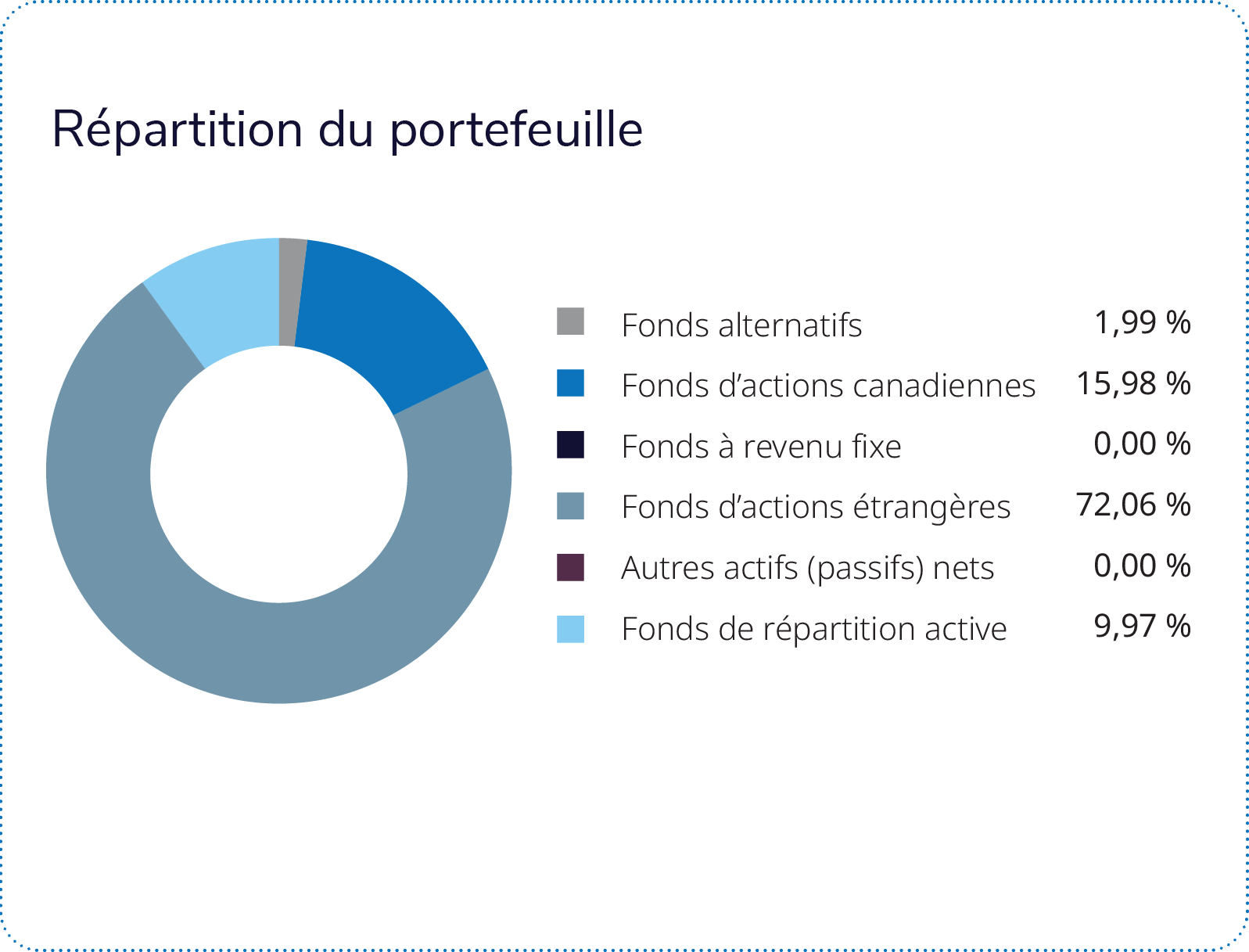

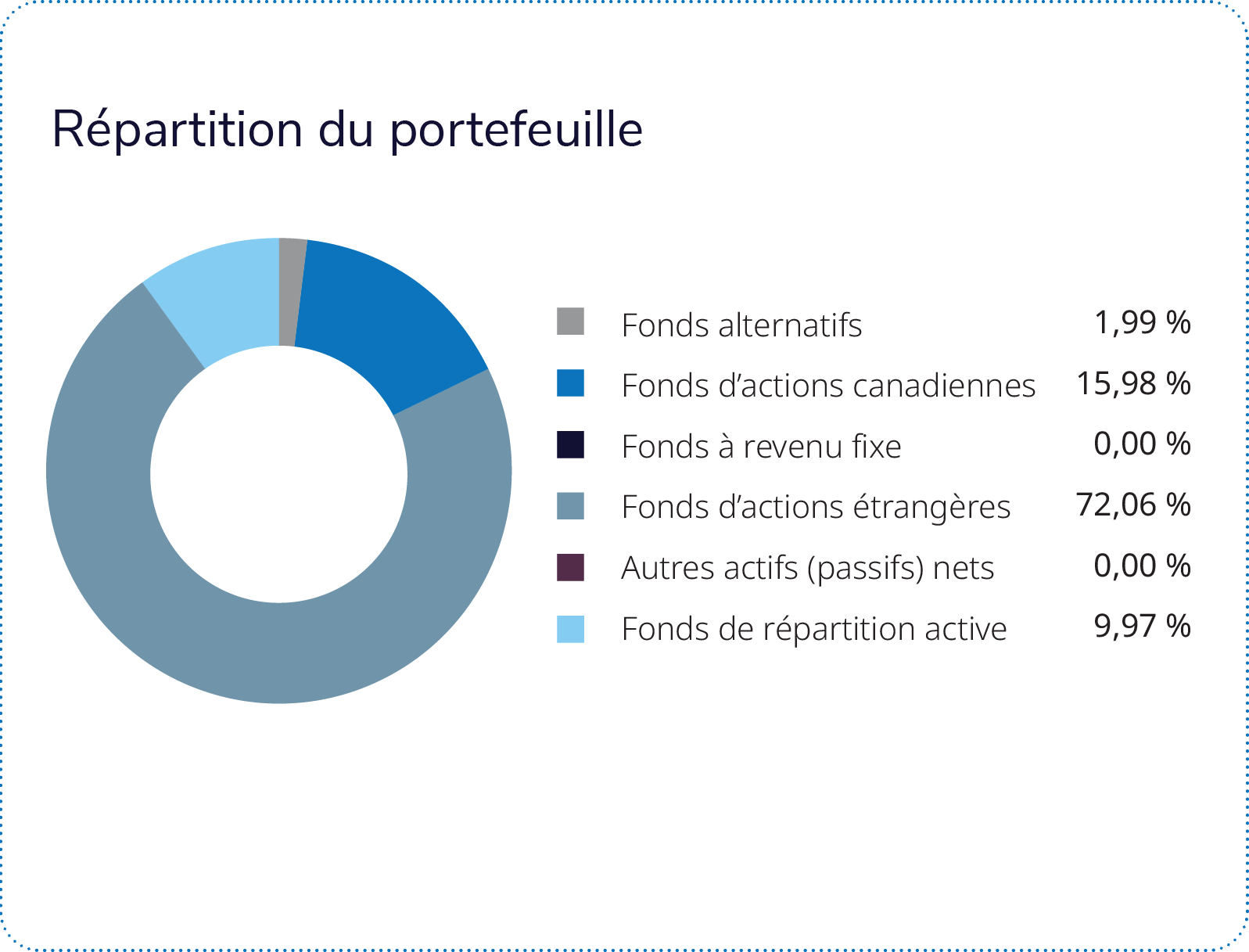

Les marchés boursiers mondiaux ont gardé leur dynamisme au cours du quatrième trimestre de 2025, l’indice composé S&P/TSX (6,3 %), l’indice S&P 500 (1,1 %), le Dow Jones Industrial Average (2,3 %) et l’indice composé Nasdaq (1,2 %) affichant des rendements positifs malgré le repli initial ayant suivi des sommets records au T3 (toutes les données correspondent au rendement total, en dollars canadiens). Les marchés internationaux, représentés par l’indice MSCI EAEO (3,3 %) ont progressé, soutenus par l’atténuation des pressions inflationnistes et l’amélioration des attentes en matière de bénéfices. Les marchés développés en Europe et au Japon ont avancé, tandis que les marchés émergents ont inscrit des résultats mitigés; la Corée du Sud s’est démarquée, tandis que la Chine a pris du retard en raison de défis économiques et politiques persistants. Les actions canadiennes ont surpassé les actions américaines, tirant parti de leur composition sectorielle cyclique et d’une amélioration de l’appétit mondial pour le risque. L’affaiblissement du dollar américain a stimulé les rendements des actifs non américains et des marchés émergents. Par conséquent, toutes les principales composantes en actions du portefeuille ont enregistré des gains contrastés, le Fonds privé de marchés émergents Profil (5,5 %) et le Fonds privé d’actions canadiennes Profil (4,5 %) ayant pris les devants. D’autres fonds régionaux ont produit des rendements modestes, notamment le Fonds privé d’actions américaines Profil (1,2 %), le Fonds privé d’actions internationales Profil (2,1 %) et le Fonds privé de FNB Profil (2,3 %).

Le Fonds privé de marchés émergents Profil est celui qui a inscrit le meilleur rendement. Il a surpassé l’indice MSCI Marchés émergents (rendement total net, en $ CA), les trois composantes du Fonds ayant enregistré des gains, dont deux supérieurs à celui de l’indice de référence MSCI. Cependant, la contribution globale du Fonds au rendement du portefeuille a été limitée en raison de sa pondération relativement faible. Le rendement absolu du Fonds a surtout tiré parti de la surpondération et de la sélection de titres du secteur de la technologie de l’information. Plus de 30 % du Fonds est investi dans le secteur, et ce dernier a représenté plus de la totalité du rendement total du Fonds. Environ la moitié des gains proviennent des placements dans le groupe des semi-conducteurs, en particulier en Corée du Sud.

Le Fonds privé d’actions canadiennes Profil est la deuxième composante en importance du portefeuille, représentant près de 15 % de l’actif, et a été le principal contributeur au rendement total. Avec un rendement de 4,5 %, le Fonds est arrivé au deuxième rang des fonds les plus performants. Cependant, le Fonds d’actions canadiennes a accusé du retard sur l’indice de référence composé S&P/TSX, principalement en raison du choix des titres dans les secteurs des matériaux et de la finance. Néanmoins, pour la plupart des composantes du Fonds, le positionnement relatif dans le secteur des matériaux a fortement stimulé le rendement.

Le Fonds privé à faible volatilité Profil (0,04 %) a été la composante la moins performante du portefeuille. Il a été à la traîne de la plupart des grands indices du marché des grandes capitalisations, en raison de la sous-performance générale des actions à faible volatilité. Les indices d’actions à faible volatilité ont accusé du retard sur les indices comparables à volatilité normale dans toutes les régions. Le Fonds privé de placements alternatifs Profil (0,9 %) a également tiré de l’arrière par rapport aux principaux indices d’actions. Le fonds à faible volatilité et le fonds alternatif sont conçus pour offrir de la stabilité pendant les épisodes de volatilité des marchés et n’ont pas pour but de générer des rendements supérieurs durant les périodes de forte hausse des marchés boursiers.

Le rendement du Portefeuille d’actions mondiales ProfilMC (série I) a progressé de 2,3 % au cours de la période et a dépassé la médiane de son groupe de comparaison Actions mondiales (-0,8 %). Tous les fonds Profil ont inscrit des gains, à commencer par le Fonds privé de marchés émergents Profil, tandis que les actions américaines ont contribué le plus au rendement. Les actions à faible volatilité ont inscrit un rendement inférieur.

Le rendement du Portefeuille d’actions mondiales ProfilMC (série I) a progressé de 2,3 % au cours de la période et a dépassé la médiane de son groupe de comparaison Actions mondiales (-0,8 %). Tous les fonds Profil ont inscrit des gains, à commencer par le Fonds privé de marchés émergents Profil, tandis que les actions américaines ont contribué le plus au rendement. Les actions à faible volatilité ont inscrit un rendement inférieur.