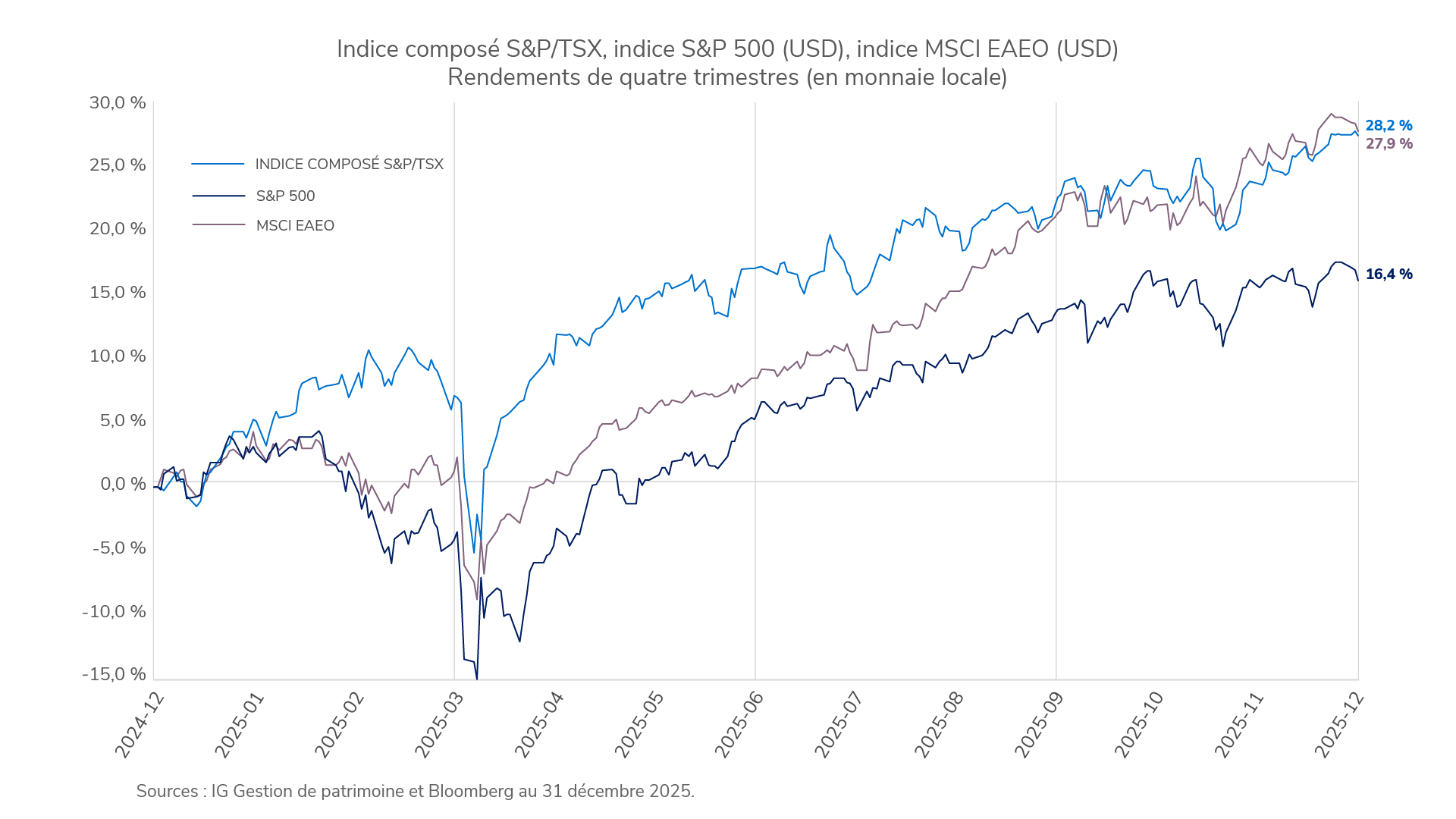

Les marchés mondiaux ont enregistré des rendements positifs au quatrième trimestre de 2025, l’apaisement de l’inflation et la stabilité des conditions financières, jumelés aux résultats globalement favorables des entreprises, ayant contribué à maintenir l’appétit pour le risque des investisseurs. À quelques exceptions près, dont la Chine qui a pris du retard en raison de défis économiques et politiques persistants, les actions ont bien performé dans la plupart des régions. Les actions canadiennes ont surpassé les actions américaines avec une solide performance de la part de secteurs cycliques comme les matériaux, la finance et la consommation discrétionnaire, ce qui témoigne d’un appétit mondial pour le risque toujours bien présent. Le dollar canadien s’est raffermi par rapport aux principales devises, ce qui s’est traduit par des rendements non couverts moindres pour les investisseurs canadiens. Les sociétés axées sur la valeur dont le prix est moins élevé ont réalisé une surperformance par rapport aux entreprises à forte croissance sur les marchés mondiaux et nord-américains. Dans les produits de base, l’or et l’argent ont particulièrement bien fait dans un contexte de risques macroéconomiques et géopolitiques persistants et de forte demande de la part des investisseurs, tandis que les prix du pétrole ont diminué en raison d’une potentielle offre excédentaire. Dans le revenu fixe, les marchés obligataires américains ont enregistré des gains modestes grâce aux revenus et aux conditions de crédit stables, alors que les obligations canadiennes ont subi de modestes pressions sur les prix puisque les taux ont augmenté au début de la période.

Les marchés mondiaux ont enregistré des rendements positifs au quatrième trimestre de 2025, l’apaisement de l’inflation et la stabilité des conditions financières, jumelés aux résultats globalement favorables des entreprises, ayant contribué à maintenir l’appétit pour le risque des investisseurs. À quelques exceptions près, dont la Chine qui a pris du retard en raison de défis économiques et politiques persistants, les actions ont bien performé dans la plupart des régions. Les actions canadiennes ont surpassé les actions américaines avec une solide performance de la part de secteurs cycliques comme les matériaux, la finance et la consommation discrétionnaire, ce qui témoigne d’un appétit mondial pour le risque toujours bien présent. Le dollar canadien s’est raffermi par rapport aux principales devises, ce qui s’est traduit par des rendements non couverts moindres pour les investisseurs canadiens. Les sociétés axées sur la valeur dont le prix est moins élevé ont réalisé une surperformance par rapport aux entreprises à forte croissance sur les marchés mondiaux et nord-américains. Dans les produits de base, l’or et l’argent ont particulièrement bien fait dans un contexte de risques macroéconomiques et géopolitiques persistants et de forte demande de la part des investisseurs, tandis que les prix du pétrole ont diminué en raison d’une potentielle offre excédentaire. Dans le revenu fixe, les marchés obligataires américains ont enregistré des gains modestes grâce aux revenus et aux conditions de crédit stables, alors que les obligations canadiennes ont subi de modestes pressions sur les prix puisque les taux ont augmenté au début de la période.

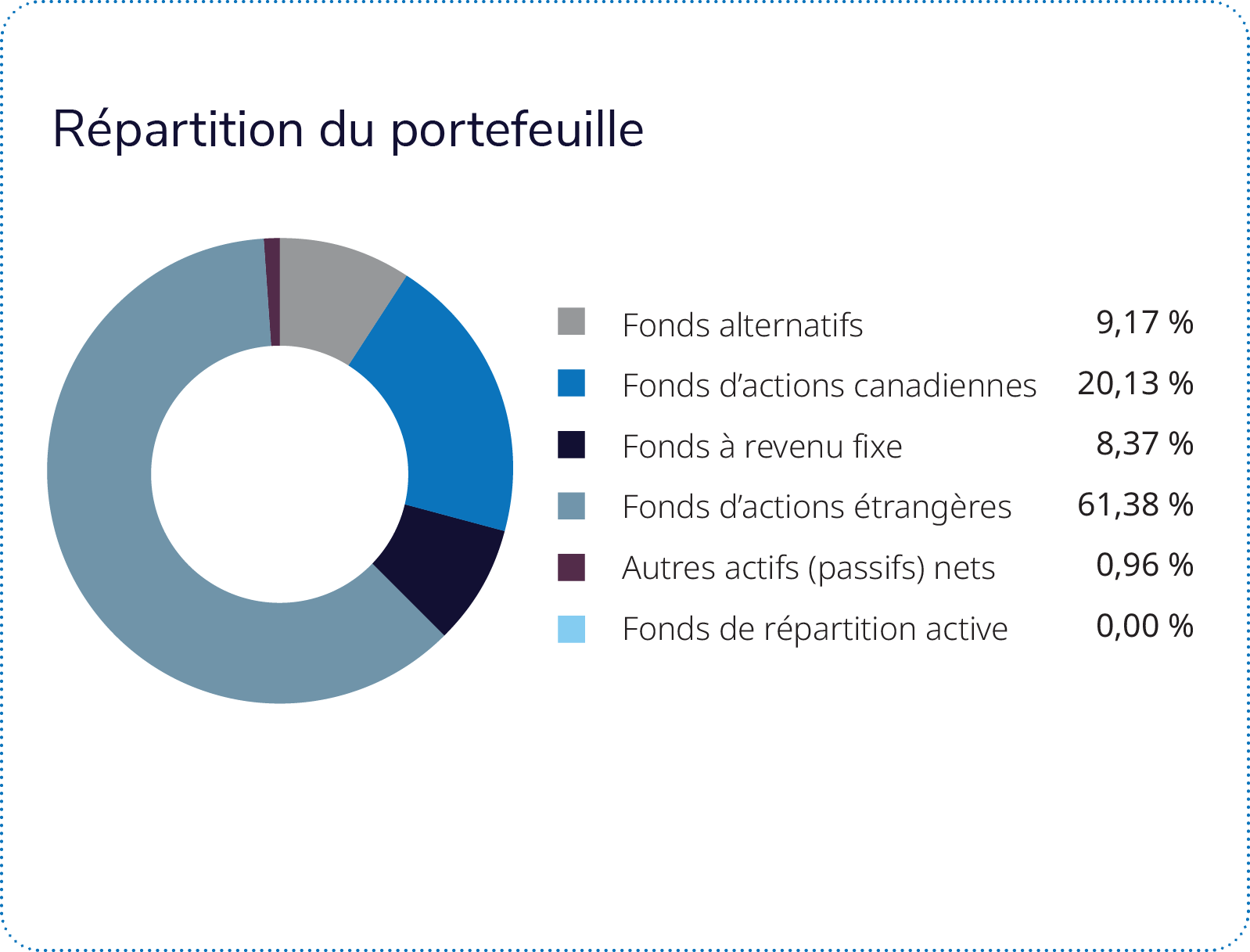

Le Portefeuille de croissance IG – Équilibré mondial d’actions a généré un rendement positif ce trimestre, mené par les actions, puis les titres à revenu fixe.

Le Mandat d’actions canadiennes Mackenzie, le Mandat d’actions EAEO Mackenzie et le Fonds en gestion commune d’actions américaines Mackenzie – IG sont les fonds qui ont le plus contribué au rendement. Le Mandat d’actions canadiennes Mackenzie a généré un rendement positif grâce aux excellents résultats des secteurs de la finance et des matériaux. Il a surpassé son indice de référence grâce à la sélection de titres dans les matériaux et l’énergie, tandis que la consommation discrétionnaire a légèrement nui aux résultats. Le Mandat d’actions EAEO Mackenzie a généré une performance robuste grâce au gain des titres du Royaume-Uni et de la Suisse. Sur une base relative, la sélection de titres et la sous-pondération du Japon ont nui au rendement, alors que la sélection d’actions allemandes et la surpondération de la Corée et de l’Autriche ont contribué aux résultats. Le Fonds en gestion commune d’actions américaines Mackenzie – IG a produit d’excellents rendements absolus, mené par le secteur de la santé. Sur une base relative, il a accusé un léger retard sur son indice de référence, la sélection de titres dans la technologie de l’information ayant pesé sur le rendement, tandis que la surpondération de la santé et la sélection des titres dans ce même secteur ont eu l’effet le plus positif.

Le Fonds en gestion commune d’obligations canadiennes Mackenzie – IG et le Fonds de croissance É.-U. Putnam – IG Mandat privé ont légèrement nui. Le Fonds en gestion commune d’obligations canadiennes Mackenzie – IG a enregistré un rendement négatif, mais a surpassé son indice de référence, grâce à la gestion de la duration et à la sélection d’obligations gouvernementales. La sélection des obligations de sociétés a nui. Le Fonds de croissance É.-U. Putnam – IG Mandat privé a affiché des rendements légèrement négatifs, plombé par les actions de la technologie de l’information; or, cet effet a été partiellement compensé par la vigueur du secteur de la santé. Sur une base relative, le Fonds a surpassé son indice de référence, soutenu par la sélection de titres dans les secteurs de la santé, de l’industrie et de la finance, tandis que les services de communication ont nui au rendement.

Les marchés mondiaux ont enregistré des rendements positifs au quatrième trimestre de 2025, l’apaisement de l’inflation et la stabilité des conditions financières, jumelés aux résultats globalement favorables des entreprises, ayant contribué à maintenir l’appétit pour le risque des investisseurs. À quelques exceptions près, dont la Chine qui a pris du retard en raison de défis économiques et politiques persistants, les actions ont bien performé dans la plupart des régions. Les actions canadiennes ont surpassé les actions américaines avec une solide performance de la part de secteurs cycliques comme les matériaux, la finance et la consommation discrétionnaire, ce qui témoigne d’un appétit mondial pour le risque toujours bien présent. Le dollar canadien s’est raffermi par rapport aux principales devises, ce qui s’est traduit par des rendements non couverts moindres pour les investisseurs canadiens. Les sociétés axées sur la valeur dont le prix est moins élevé ont réalisé une surperformance par rapport aux entreprises à forte croissance sur les marchés mondiaux et nord-américains. Dans les produits de base, l’or et l’argent ont particulièrement bien fait dans un contexte de risques macroéconomiques et géopolitiques persistants et de forte demande de la part des investisseurs, tandis que les prix du pétrole ont diminué en raison d’une potentielle offre excédentaire. Dans le revenu fixe, les marchés obligataires américains ont enregistré des gains modestes grâce aux revenus et aux conditions de crédit stables, alors que les obligations canadiennes ont subi de modestes pressions sur les prix puisque les taux ont augmenté au début de la période.

Les marchés mondiaux ont enregistré des rendements positifs au quatrième trimestre de 2025, l’apaisement de l’inflation et la stabilité des conditions financières, jumelés aux résultats globalement favorables des entreprises, ayant contribué à maintenir l’appétit pour le risque des investisseurs. À quelques exceptions près, dont la Chine qui a pris du retard en raison de défis économiques et politiques persistants, les actions ont bien performé dans la plupart des régions. Les actions canadiennes ont surpassé les actions américaines avec une solide performance de la part de secteurs cycliques comme les matériaux, la finance et la consommation discrétionnaire, ce qui témoigne d’un appétit mondial pour le risque toujours bien présent. Le dollar canadien s’est raffermi par rapport aux principales devises, ce qui s’est traduit par des rendements non couverts moindres pour les investisseurs canadiens. Les sociétés axées sur la valeur dont le prix est moins élevé ont réalisé une surperformance par rapport aux entreprises à forte croissance sur les marchés mondiaux et nord-américains. Dans les produits de base, l’or et l’argent ont particulièrement bien fait dans un contexte de risques macroéconomiques et géopolitiques persistants et de forte demande de la part des investisseurs, tandis que les prix du pétrole ont diminué en raison d’une potentielle offre excédentaire. Dans le revenu fixe, les marchés obligataires américains ont enregistré des gains modestes grâce aux revenus et aux conditions de crédit stables, alors que les obligations canadiennes ont subi de modestes pressions sur les prix puisque les taux ont augmenté au début de la période.